中国上市公司的大股东如果违规减持被抓了实锤,证据确凿之下,会遭到什么样的惩罚?

如果情节严重,被顶格处罚的话,可以被罚60万巨款,如果情节不严重,认错态度较好的话,罚个10万20万的也就过去了。

顶格60万的梗,全中国都知道。

别说违规减持,就算财务造假也就60万。

2020年5月14日,证监会对康美药业财务造假,累计虚增收入300亿,虚增利润40亿的大案进行处罚,对康美药业顶格处罚60万元,对21名责任人处以90万到10万不等的罚款,对6名主要责任人采取10年至终身证券市场禁入措施。

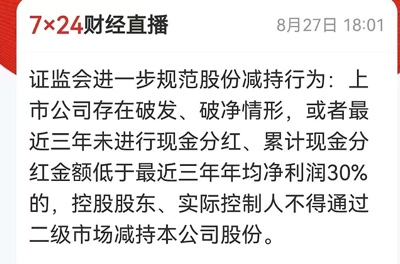

2023年8月27日,证监会颁布《进一步规范股份减持行为》,对上市公司减持做出了新的限制。

2023年8月28日,股价已经破发的东方时尚,其董事长、实控人、大股东徐雄,直接减持公司股份340万股,涉及金额2203.2万元。

徐雄持有东方时尚30.16%的股份,市值约13亿元,而5%以上股东要减持就必须提前披露,也就是说徐雄要减持是必须提前公告的。并且因为股价破发,东方时尚的所有原始股都已经变成了限售股,徐雄已经不能再卖了。

但徐雄完全不管这些规定,直接就卖了,还只卖了2200万元,这表明徐雄完全不在意证监会的任何规定,想什么时候减持就什么时候减持,想怎么减就怎么减。

大不了被罚60万嘛,你开罚单就是了。

全市场都在看热闹,看证监会打算怎么处置这件事,各路媒体都在报道东方时尚违规减持的事情。

证监会这次反应的特别快,特事特办,加急办理。

9月6日,东方时尚宣布会立即回购被违规减持的340万股,中间所产生的收益归上市公司所有。

但这没完。

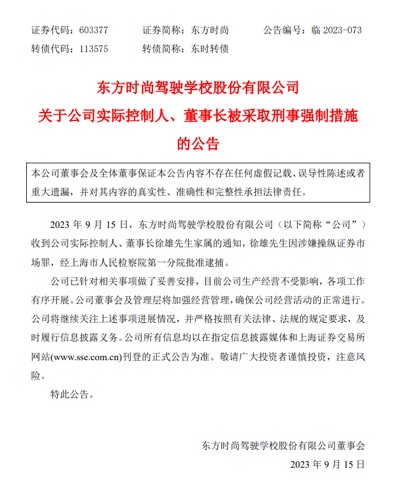

9月15日,东方时尚公告,回购已完成,然后自家实际控制人,董事长徐雄,已被采取刑事强制措施,罪名是操纵证券市场。

不是罚款60万,是直接送进监狱。

都懒得给你开罚单,不和你纠结那些收益,你把股票买回来就行,但人我必须把你给送进去,让你有钱都没地方花。

有些人不体面,那就帮他体面。

这是中国第一位因规减持被逮捕归案的上市公司董事长,徐雄的名字注定会被载入A股史册。

但违规减持的不止徐雄,虽然证监会这次在短短十几天的时间内就把徐雄抓起来了,但在这极短的窗口期内,还有人顶风作案,违规减持。

范易,我乐家居的重要股东,并非大股东也不是实控人,其持有的股票是在二级市场真金白银买入的。

但这个人极其的没有法律意识,完全视A股的法律法规当空气。

2021年,范易疯狂买入我乐家居的股票,一口气买到了7.11%。

按我国法律法规,你买到5%的时候必须公示,告诉市场你正在疯狂买入,公示3天后才可以继续买入。

但范易买到5%的时候压根就没有公示,而是直接继续买,买了2244万股,占了总股本的7.11%,典型违规。

这违规恶意程度不高,毕竟是二级市场真金白银买入的,但怎么说都是100%的违规,于是证监会出具了警示函给范易作为处罚。

2023年9月,我乐家居的股价暴涨,范易一口气清仓了自己的所有持股。

范易是可以自由减持的,但按法律法规,范易一次性最多减持5%,然后必须公示,等公示3天后才可以继续卖出。

但范易压根不管这个,一口气全卖了。

更离谱的是,把2244万股全卖之后,范易还顺手买回了4200股,违反了举牌股东减持后短期内不允许反向买回的规定。

这操作简直就是把法盲两个字写在了脸上,证监会的一系列法律法规对他们而言好像空气一样不存在。

大不了再领一份警示函回家呗,反正上次违规也就是一份警示函。

但这次,证监会动用了另一条法律法规,违规收益没一罚三。

范易的股票属于二级市场买入,所以前5%的减持属于合法减持,但后续的2.11%没有经过公示三天,属于违法减持。

这部分减持金额为1.07亿元,获得违法收益1653万元,全部罚没,另外再处以2倍罚款3295万元。

合起来,正好罚没接近5000万元。

范易不是大股东,不是原始股,只是没有履行减持5%之后必须公示3天的规定,所以可以不抓人。

但是,要罚款5000万元。

范易以为还是警示函,最多罚款60万,所以才如此肆无忌惮,但没想到这次被罚的那么狠。

也许60万范易不在乎,但5000万范易肯定在乎。

不过和已经被抓起来的徐雄相比,范易已经算幸运的了,毕竟人还是自由的,只是几个亿持有几年赚取的大量收益,这一把给彻底罚光了。

就范易做的这个事,在A股其实不算什么大事,太常见了,每年都有几十上百个,罚的都很轻。

但这次破纪录了,仅仅没有履行公示3天的义务就被罚没5000万,这在A股真的是开先河了。

为什么以前罚那么轻现在罚那么重?

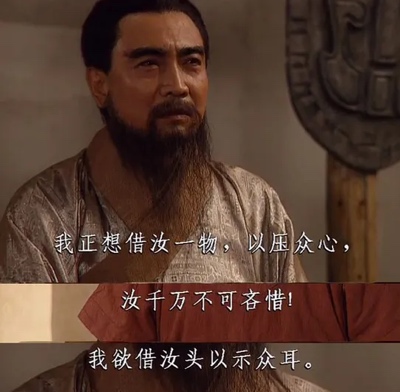

因为政治环境不一样,现在情况都这样了还玩以前那套,那肯定忍不了,还毫无敬畏意识直接撞枪口上的人肯定要被杀鸡儆猴。

借他们的项上人头,正好可安众心。

赏罚本身不是目的,不管是罚60万还是罚5000万,对国家来说都没啥意义,赏罚的目的在于赏一人而三军振,罚一人而万人止。

当60万的处罚不足以遏制你厌恶的行为时,惩罚力度就会急速加大,直到没人敢违法违规为止。

美国虽然体制稀烂,但美国的股市做的是真的好,里面几乎没人敢造假违规。

不是因为美国人觉悟高,而是因为美国证监会罚的太狠了。

安然财务造假,公司罚款5亿美元,CEO判刑24年罚款4500万美元,创始人罚款1200万美元,连财务都给罚了50万美元。

安然财务造假涉及的花旗集团、摩根大通、美洲银行三大顶级投行,都被判有罪,分别向受害者支付赔偿金20亿、22亿和6900万美元,安然股票的投资者累计获赔71.4亿美元。

这71.4亿美元的罚单开出去,安然公司就灰飞烟灭了,但投资者对美股的信心保住了。

特斯拉的马斯克,仅仅发了一条可能误导投资者的推特,直接被罚了4000万美元,还被迫卸任公司公司董事会主席的职务,并在接下来的三年里不能再次担任这个职位。

瑞幸咖啡财务造假,被罚1.8亿美元,然后被迫退市。

其他的案例一箩筐,美国证监会对美股上市公司下手时特别狠,罚单动不动就上亿美元的开,压根不管公司死活,开罚单的时候只考虑能不能维护投资者的信心。

所以全球投资者对美股的信心多年来一直维持在巅峰。

以前中国股市考虑的是保护上市公司,认为这样能保护地方经济和就业。

但时间长了之后发现,如果投资者没了信心,那损害的是所有的上市公司以及潜在的创业公司。

越坏的公司越能受益,越好的公司越吃哑巴亏,形成劣币驱逐良币的生态,最终投资者信心也没了,都不愿意投资了,保护经济与就业的初衷并没有实现。

所以如今我们也开始走上美股的管理方式了,那就是开罚单的时候只考虑能否维护投资者信心,上市公司被罚后会怎样处于次要考虑位置。

你把投资者信心维护了,资本市场才有可能反哺经济,才有可能促进就业,只有良性循环才能长期维持。

董事长被抓进监狱,违规减持被罚5000万,这只是个开始。

罚到投资者对A股重新充满了信心,才能算结束。

在此之前,可以狠狠的罚,把几家偷鸡摸狗的上市公司罚到灰飞烟灭,把中国版的安然公司罚个71.4亿人民币,一点不嫌多。

这次对东方时尚和我乐家居的处罚力度,打破了A股记录,我希望这并不是特殊时刻的特殊手段,而是应该常态化管理。

不重罚,就无法震慑大股东们违法违规的行为,投资者的信心就难以恢复。

如果还屡禁不止,那我建议用更重的力度去罚,罚到没人敢违法为止。

不敢违法违规,难道不是天经地义的事情么?