昆仑岩:涉嫌贱卖国企,请中纪委彻查!

中信国安改制,是涉嫌贱卖国企的一个重大案例,请中纪委彻查,给全国人民一个交代!

据悉,中信国安集团实行国企混合所有制改革,竟让四家名不见经传的私营企业合起来仅以约56.6亿现金入资,就获得了这家合并资产总额826.35亿、合并净资产近155亿,旗下还控股两家市值分别为133亿、37亿的A股上市公司的大型国企近80%的股权。按照中信国安集团改制后的最新注册资本71.6177亿元测算,此次引进私企的增资,相当于每份注册资本价格仅为1.41元。

媒体文章评价:“这么赞的买卖可能吗?在这个神奇的国度,在混合所有制改革风潮下,真发生了!真是超赞的让利于民企,超便宜的国退民进!”

国有企业用增资扩股的办法发展混合所有制经济,这个原则不错,表面上似乎是符合三中全会精神的。但问题是,操作规程必须公开透明,必须符合宪法,符合公有财产不容侵犯的原则,符合市场经济的公平法则,决不允许对国企股权变相低估贱卖,让习总书记提出的警示“不能在一片改革声浪中把国有资产变成谋取暴利的机会”,恰恰变成了现实!

我们质疑:

第一,这次国安集团改制的方案细则、国资资产评估方法和结果、交易办法和交易价格等为什么不向社会公开?为什么股权交易不在资本市场上公开竞价,而搞私下交易?习总讲“改革关键是公开透明”,你们是怎么落实的?

第二,国企增资的定价基础不仅是评估净资产,还要考虑盈利能力、成长性和社会影响力,进行综合评估,而绝非帐面净资产,仅按照帐面净资产,必然价值低估,造成国有资产流失。(如华为公司2010年总资产和净资产分别为1789.83亿元和693.99亿元,净利润为247.18亿元。业内众多专业人士保守估计公司估值至少在8000亿以上。)若媒体披露情况属实,则国安集团此次改制,相当于通过以超低的估值引进私资,稀释了国有持股,涉嫌变相贱卖国有资产,让私人资本以小吞大,一夜暴利。这就是中央讲的混合制经济改革吗?搞市场经济有这样的公平交易法则吗?难道把全民所有的国企资产都改革进了少数私人资本家的口袋,中国经济改革就达到目的了?”

第三,中信国安集团大股东是中信集团,实际控制者是国家财政部,并非国资委系统,所以这次国安改制根本不经过国资委审批。请问,中央要国资委研究国企改革规划还有什么实际意义?财政部作为中信的大老板,你投资的是全民的资产,不是你财政部的资产,你们有什么权力自行主张,玩弄障眼戏法,把巨额国有资产变成私人资本牟取暴利的机会?你们这样做,习总同意吗?!全国人民同意吗?!

如此改制,诡异甚多,如果深析细研,是否还有更危险的猫腻和暗机藏于其中?广大民众恐后患而存大疑,拭目以观。

中信国安改制,是涉嫌贱卖国企的一个重大案例,请中纪委彻查,给全国人民一个交代!

附:国安“混改”:中国版世纪大拍卖?

上海证券报

有这么个大型国企,合并资产总额826.35亿、合并净资产近155亿,经营业务涉及信息产业、资源开发、房地产、旅游、葡萄酒、金融业务,旗下还控股了两家市值分别为133亿、37亿的A股上市公司。您只要花16亿现金,就可获得该国企15.8%股权。

这么赞的买卖可能吗?在这个神奇的国度,在混合所有制改革风潮下,真发生了!真是超赞的让利于民企,超便宜的国退民进!

若都这么估值,都这么引进民企,混合所有制肯定红遍全中国,中国将进入“全民混合时代”。

霸气侧漏的国企改制

这个诡异的国企改制案例就是中信国安集团。8月5日晚,国安集团旗下的两家上市公司简单披露了该集团不声不响就完成了的企业改制。

5日晚,中信国安、中葡股份同时发布了“控股股东之母公司权益变动提示性公告”:

据公告,国安集团此次改制,是为了贯彻党的第十八届三中全会精神,推进公有制的多种实现形式,不断增强国有经济活力、控制力、影响力,决定引进战略投资者并以现金方式增资扩股,国安集团注册资本由人民币15 亿元增加至人民币71.6177 亿元。

改制前,国安集团由中信集团100%控股。改制和增资扩股后,国安集团股权结构变更如下:

这是一次霸气侧漏的国企改制。因为中信国安集团大股东是中信集团,实际控制人是国家财政部,并非国资委系统,所以不需经过国资委审批。又因为他不是简单的原始股权买卖,而是增资扩股,所以也似乎不需在产权交易所等公开平台挂牌征求有意者。

据悉,此次增资扩股在今年1季度就已完成。最近才通过旗下上市公司披露。

是否曲线贱卖国有资产

上述公告没有披露具体交易价格。因此,有律师对金融资记者表示,“国企增资按规定应是走了评估程序,评估净资产是增资的定价基础而非帐面净资产,在不知具体细节的情况下,不能仅依帐面净资产判断国有资产流失。”因为“新股东可能溢价增资,超出注册资金部分进入资本公积。”

不过细节总有泄露之处。金融资记者搜索发现,此次新进股东森源集团旗下有家上市公司森源电气,该上市公司在互动易上回答投资者提问中如实披露了交易价格:

今年3月12日,森源电气与中信国安投资有限公司签署战略合作协议,公司方面曾在回复投资者提问时明确表述:经公司查询,公司控股股东森源集团与国安集团签订了《增资扩股协议》,森源集团以现金出资16亿元对中信国安集团有限公司进行增资,增资完成后森源集团持有国安集团15.811%的股权。

“没有溢价,(原股东)不会这么蠢吧?”该律师听后发出如此反问。

若上述披露属实,则国安集团此次改制,相当于通过以超低的估值,引进了民企,稀释了国有持股,涉嫌曲线贱卖国有资产。

首先,按照中信国安集团改制后的最新注册资本71.6177亿元测算,此次引进森源集团等民企的增资,相当于每份注册资本价格仅为1.41元。换言之,这四家民企合起来共耗资约56.6亿现金,获得了净资产155亿的国安集团近80%的股权。

其次,金融资记者查阅中信国安集团官网发现,该集团实力非同一般,在改制前,该集团持有上市公司中信国安41.42%股权,对应市值(按最新收盘价算,下同)55亿元;持有上市公司中葡股份42.65%股权,对应市值约16亿,还持有在港上市的中信21世纪部分股权,还是白银有色集团第一大股东,持股35.86%。

第三,再看国安集团丰富的业务。我们仅看其资源开发业务就可见一斑:据国安集团官网介绍,该业务包括有色及稀贵金属资源的开发加工,盐湖资源综合开发,石油、煤炭资源勘探开发,锂离子二次电池正极材料及动力电池业务、乙烯焦油开发利用等。

国安集团官网称,拥有石油资源

还有丰富的钾矿资源

国安集团旗下的房地产业务也颇有分量:

该集团通过全资子公司中信国安投资有限公司运作房地产业务。该子公司注册资本金人民币52亿元。下属项目业态包含住宅、写字楼、酒店和会议会展、旅游、体育设施等多种形态。截至2013年9月,公司实施的土地一级开发项目总面积1028万平米,房地产二级开发土地总面积596万平米,总建筑规模264万平米。

旅游资产也很亮眼:国安集团投资建设的第一城国际会议展览中心占地面积221公顷,是一座规模宏大、具有浓郁的中式风格及皇家园林式建筑群。为“国家AAAA级旅游景区”。

引进的都是什么民企

如此庞大的资产,如此低廉估值引进了4家民企,这些民企是何方神圣?

第一家是黑龙江鼎尚装修工程有限公司,改制后该公司持有国安集团19.764%的股权,仅次于大股东中信集团(20.945%)。但金融资四处搜查,也看不清这家企业牛在哪里,这样一家名不见经传的小公司却成为国安集团第二大股东。

黑龙江鼎尚装修工程有限公司工商资料图

据查,鼎尚装修公司成立于2008年,注册资本5000万元,法人曹立春,股东仅两名:曹立春、范淑春。记者网络搜寻发现,“曹立春、范淑春”均出现在“黑龙江生产建设兵团”知青名单里。

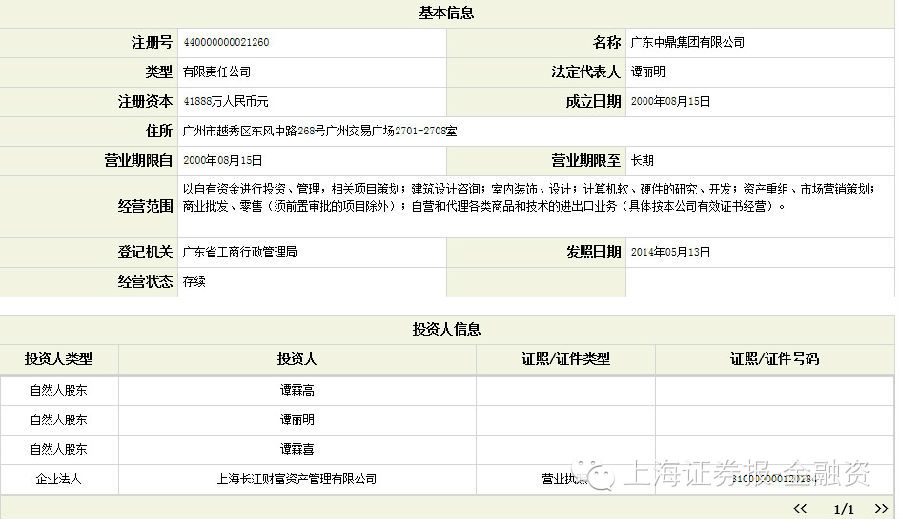

第二家是广东中鼎集团有限公司,持有国安集团17.787%股权。公开资料显示,广东中鼎集团有限公司成立于2000年8月,是一家以房地产投资开发和资产重组为主,集房地产开发、建筑、装饰、贸易、能源、债务清收、酒店管理、物业经营、物业管理及产业发展多元化的综合性企业。在百度百科里,于2013年更新的资料中表示,该集团“在佛山、顺德、江门、惠州等地有超过200亿的人民币资产正在进行清收和重组,是广东省最早从事资产重组业务的企业。”

中鼎集团工商资料图

中鼎集团背后有4位出资人,除3位自然人外,第四位出资人是上海长江汇富资产管理有限公司。长信基金管理有限责任公司(海欣股份参股)、上海和而投资管理中心、长江证券股份有限公司分别持有汇富资产40%、30%、30%的股权。

第三家是河南森源集团有限公司,其持有国安集团15.811%的股权。这个比较透明,因为他是上市公司森源电气大股东,森源集团掌门人楚金甫在国企改民企中颇有经验。另外有意思的是,今年4月,一位名叫“杨合岭”的投资者火线入股森源集团。

第四家是北京乾融投资(集团)有限公司,持有国安集团15.811%的股权。记者查阅工商信息后发现,乾融投资的法人是梁勉。其两位出资人富润物业管理有限公司、顺德广告,以及前不久才被更换出去的股东昊润房地产公司,三者背后出资人竟然均有乾融投资身影。子母公司互相持股是为何?

另据公开资料显示,乾融投资曾拟参与*ST成城在2013年筹谋的定增。当时披露信息称,乾融投资主要从事投资管理等业务,2012年公司营收为0,当年出现亏损55万余元。尔后,中技系坍塌,在随后修订的定增预案中,乾融投资也淡出了*ST成诚的定增认购。

第五家是天津市万顺置业有限公司,持有国安集团9.882%的股权。天津万顺置业有限公司是香港上市公司天津津燃公用的二股东,持股12.83%。

对上市公司影响几何

尽管引进的四位民企股东颇为低调神秘,但木已成舟。

中信国安公告称,“国安集团根据有关批复和公司法规定,召开股东会及董事会,通过了变更投资方增加注册资本、修改《公司章程》、选举董、监事的议案。”国安集团据此办理完成相关工商变更登记手续。

公告还表示,国安集团本次改制后,国安集团股权结构较为分散,从持股比例和控制关系上,任何单一股东均不能通过其持有的股东表决权决定公司董事会半数以上成员的选任,也不能通过行使其股东表决权控制公司股东会或对股东会决议产生决定性影响。并且,国安集团股东间不存在一致行动的情形,亦未通过协议、国安集团公司章程或其他任何安排产生一致行动的情形。

如此分散的股权,对两家上市公司未来的发展却留下了值得想象的空间。

简单计算可见,中信集团持股国安集团20.95%股权,国安集团则持有上市公司中信国安41.42%股权,相当于间接持有中信国安8.67%股权;间接持有中葡股份8.9%股权。

以此类推,第二股东黑龙江鼎尚装修工程有限公司间接持有中信国安8.18%股权;持有中葡股份8.4%股权。未来这些二东家、三东家、四东家们,稍微在二级市场增持一把,中信国安、中葡股份就有可能易主。这种进可攻退可守的股权设计,可谓巧妙!

总之,国安集团的改制,是此次混合所有制改革提出以来,颇为罕见的操作手法,若其他国企也能如此低廉估值引入民资,就不会存在所谓“经济不行了让民企来接盘、站岗”之虞了。民企们肯定也会争先恐后去拥护混合所有制改革了。但不知为何,看了此案,分析了此中细节后,总让人想起中信出版社于2004年出版的《世纪大拍卖》,该书详细记录了苏联解体后各路人马瓜分国家资源的行径。

不可置疑,混合所有制改革是大势所趋,但如何通过公共平台,做到公开公平交易,值得国人及决策层思量。不改,会烂掉;改得神神秘秘,会不会引发混乱?

起底中信国安“混改”五大民营股东

21世纪经济报道 安丽芬

相比中信泰富(0267.HK)反向收购中信集团100%资产的轰轰烈烈,中信集团另一路混合所有制改革却颇为低调。其全资控股的中信国安集团(下称国安集团)宣布,将引进5家民营股东。

8月6日,国安集团控股的中葡股份(600084.SH)和中信国安(000839.SZ)双双公告称,拟引进战略投资者并以现金方式增资扩股。8月7日,中葡股份涨停至5.08元/股,中信国安则微跌1.07%。

改制后,中信集团所持国安集团100%股权骤降为20.945%,黑龙江鼎尚装修工程有限公司(下称鼎尚装修)持股19.764%、广东中鼎集团有限公司(广东中鼎)持股17.787%、河南森源集团有限公司(河南森源)和北京乾融投资(集团)有限公司(北京乾融)均持股15.811%、天津市万顺置业有限公司持股9.882%。

21世纪经济报道记者发现,除了河南森源,另4名新晋股东低调而神秘,但均跟地产业相关。

事实上,这4家股东表面看跟中信集团差距悬殊。更蹊跷的是,他们入股的成本甚至低于2012年国安集团的相应净资产。

从时间表看,国安集团是中信集团混合所有制改革走在最前列的一员。据中信集团一位内部人士透露,后续可能有一些金融资产也会被出售。

新股东各有来头

借助国安集团混改,鼎尚装修跃居其第二大股东,与中信集团持股仅有1.181%的差距。

工商资料显示,鼎尚装修成立于2008年,法定代表人曹立春,注册资本5000万元,股东分别为范树春和曹立春,经营范围为建筑装饰装修工程。

“能跟中信集团攀上合作,实力应该很强。怎么会把这么多股权出售给一家名不见经传的地方装修公司。”东北某券商人士提出疑问。

国安集团未来三当家广东中鼎,则是一家地道的房企。工商资料显示,广东中鼎成立于2000年8月,法定代表人谭丽明,注册资本4.1888亿元,出资股东分别为谭霖高、谭丽明、谭霖喜和上海长江财富资产管理有限公司(下称长江财富)。其董事长为谭霖高。

2008年,广东中鼎首次涉足高端住宅物业项目-大一山庄,便被评为2009和2010年度中国10大超级豪宅之首,随后涉足阳江国际大酒店和高级公寓项目。2011年,广州黄埔横沙城中村改造工程正式展开,该项目是广东中鼎首次与政府合作、承建广州地区城中村改造项目。

国家审计署一份《关于2004年度中央预算执行和其他财政收支的审计工作报告》曾涉及广东中鼎。

该报告称,“东方资产管理公司广州办事处以3.18亿元价格将涉及90户企业的44.75亿元债权‘打包处置’给广东中鼎集团公司后,又受中鼎公司委托进行处置,并按处置所得金额的4.35%收取服务费,截至2004年4月底,已收取753.5万元,该办参与人员人均分得36万元”。

但最终审计署抽查其中两项债权发现,当时广州办事处均以零价格出售给中鼎公司,但“转手再处置时价格就分别为7500万元和2700万元。”

8月7日,21世纪经济报道记者就此致电广东中鼎求证,一位工作人员称,“公司没有专门接受采访的人,谭总及办公室负责人均不在。”

国安集团未来的五当家北京乾融,经营范围是项目投资、管理等,今年5月其投资了北京裕泰达房地产开发有限公司并控股北京市天工房地产开发有限公司。

工商资料显示,北京乾融成立于2011年,法定代表人梁勉,注册资本1亿元,北京富润物业管理有限公司(北京富润)和北京顺德广告有限公司(北京昊润)分别出资7000万元和3000万元。

值得注意的是,北京富润的控股股东又是北京乾融。北京乾融和北京富润出现了“相互控股”现象。

“这种情况是最简单的相互持股。”北京一位证券律师指出,环形持股之类的股权结构主要作用是隐藏实际控制人或真实控股股东、虚增注册资本、反收购等。

成立于2001年的万顺置业,注册资本1亿元,法定代表人白少良,出资人为白少良和白绍鹏,经营范围为商品房销售代理、场地租赁等。

2006年,万顺置业拟借壳天水股份(000965,现天保基建),但不了了之。目前,万顺置业还是天津津燃公用(1265.HK)的第二大股东。

河南森源表面看是5家民企中最具实力的一家,它是森源电气(002385.SZ)的控股股东,也是中信国安引进股东里主营中唯一地产民企。

今年4月,其注册资本由1.1亿元增至5.1亿元,出资人是楚金甫、李忠义和杨合岭。其中,杨合岭是森源集团和森源电气的董事。

售股或有续集

从资产和财务数据看,国安集团“并不弱”。其主要业务包括信息产业、资源开发、旅游会展、房地产、葡萄酒等。

由其控股的中信国安是中信集团第一家A股上市公司,旗下白银有色集团股份有限公司的铜硫产量和产值、利税曾连续18年居全国同业之首,中葡股份则是国安集团控股的另一上市平台。

据国安集团官网披露,2012年末,其合并资产总额826.35亿元,合并净资产155.11亿元,同年完成营收420.09亿元。

以8月7日收盘价计算,中信国安和中葡股份市值分别为131亿元和41亿元。反观上述5家民营企业的入股成本,他们被认为捡了个“大便宜”。

相关公告并未披露上述5家民企的入股成本,但却因森源电气一位股东的疑问而无意暴露。

早在今年3月,有位股东在投资者关系平台上询问“公司和中信集团什么关系、到底有没有传言中的股权合作”等,森源电气回复称,“经公司查询,公司控股股东河南森源与国安集团签订了《增资扩股协议》,同意河南森源以现金出资16亿元对国安集团增资,增资后持股15.811%”。

增资后,国安集团注册资本由15亿元增至71.6177亿元。经简单计算,河南森源的入股价为1.413元/股。

如以该入股价推算,这5家民企只要花费80亿元,就能取得2012年净资产就有155亿元的国安集团近79.055%股权,而这部分股权对应的净资产就有122.5亿元。

国安集团本次改制后,股权结构较为分散,从持股比例和控制关系上,任何单一股东将均不能通过其持有的股东表决权,决定公司董事会半数以上成员的选任,也不能控制公司股东会或对股东会决议产生决定性影响。

并且,国安集团股东间不存在一致行动的情形。

鉴于此,中信国安和中葡股份均公告称,“公司实际控制人由中信集团变更为无实际控制人”。

中信集团为何出售国安集团近80%股权?

相比中信集团体内的金融业务,国安集团相对弱势。据中信集团2013年报,当年其营收为3750.88亿元,金融业务和非金融业务分别为1124.46亿元和2692.03亿元;而营业利润则完全相反。712.56亿元营业利润中,金融业务和非金融业务分别为578.71亿元和140.08亿元。

不过,中信集团出售旗下公司股权或许还有续集。

“目前集团里传言很多,不仅仅是国安集团,可能其他一些金融资产也相继会出售。”中信集团一位内部人士8月7日对21世纪经济报道记者透露。

微信扫一扫,进入读者交流群

本文内容仅为作者个人观点,不代表网站立场。

请支持独立网站红色文化网,转载请注明文章链接----- https://www.hswh.org.cn/wzzx/llyd/jj/2014-08-09/27363.html-红色文化网