为什么遏制中国会成为美国空前共识?

1、货币与全球化

全球化之所以会出现,布雷顿森林体系瓦解之后全球货币的发明提供了重要条件。在传统经济中,由于实物货币存在必然的短缺,商品交易半径被限制在有限的空间范围内,增长的两个阶段在空间上基本上是重合的。在布雷顿森林体系瓦解之后,随着货币所受黄金约束的解除,货币的规模大幅增长,结果同时产生了两个效应:第一,在资本大国,劳动相对于资本而言不再过剩而是短缺——具体表现为发达国家接近充分就业的就业率、强大的劳动议价能力和偏向劳动者的劳动保护制度。第二,商品交易半径不断扩大,使得增长的两个阶段在全球范围内实现空间分工成为可能。

在传统经济中,由于资本(主要是土地)是慢变量,劳动(主要是人口)是快变量,因此相对于劳动,资本总是不足,过剩的劳动总是追逐有限的资本,导致劳动持续贬值,资本变得越来越贵;但在现代增长中,由于货币受到的约束解除,资本(主要是货币)变为快变量,劳动(主要是人口)变为慢变量,越来越多的资本追逐较少的劳动,劳动的议价能力迅速上升,当其超过一定的阈值,原来资本剥削劳动的状态就会逆转为劳动压制资本(例如发达国家工会力量的崛起)。在增量财富中,资本分配到的比例减小,劳动分配到的份额增大。

货币的增加不仅改变了经济体内部资本与劳动的比率关系,还解除了对交易半径的约束,使得资本可以在全球范围内配置。如果过剩的资本输出到劳动过剩的经济体,资本又会因为“资本—劳动”镜像关系获得定价权。这时,世界上就会形成资本输出的“中心国家”(发达国家)和劳动输出的“边缘国家”(发展中国家)。在这种二元结构下,原本因为资本不足被排除在分工和交易之外的劳动,因资本增加得以加入全球分工体系,这也就是所谓的“全球化”。

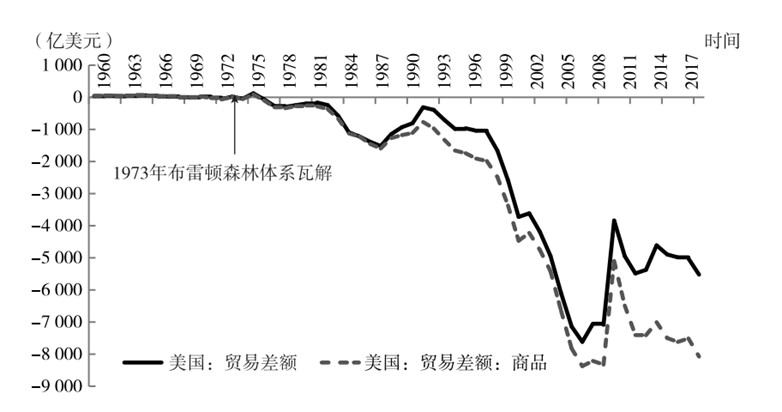

在过去40余年的全球化进程所形成的全球分工体系中,美国是典型的“中心国家”,中国是典型的“边缘国家”。全球化关键的启动点,就是布雷顿森林体系的瓦解。美国通过贸易逆差输出美元,使美元成为全球货币,美国进而压倒其他主要资本大国,最先成为积累起大规模资本剩余的“中心国家”(见图1)。

中国则通过改革开放,特别是通过将人民币与美元挂钩(1994年汇改),压倒其他“边缘国家”,成为性价比最高的劳动输出大国。可以说,由于中美两国货币的挂钩,两国的要素才可能被“比较”,美国的资本和中国的劳动才谈得上各自的“比较优势”。没有全球货币,也就没有全球化。这就是“布雷顿森林体系瓦解”的意义。

几千年来,中国的经济分工从未获得足够的货币,甚至可以说“货币匮乏”是贯穿中国经济史最主要的特征。中国许多社会组织的形态(家庭、宗族),都是在货币短缺条件下为实现社会分工而做出的制度设计。中国的计划经济实际上也是在货币匮乏条件下试图实现工业化的伟大制度试验。布雷顿森林体系瓦解后,美元的信用化为中国通过顺差“进口”美元创造货币提供了可能。

由于美元的天量供给,中国避免了再次走向实物货币时代依靠战争争夺货币的传统路径。改革开放后,中国通过“沿海国际经济大循环战略”,承接以美国为首的“中心国家”外溢的劳动密集型产业,在绕开了发展资本不足的产业阶段的同时,获得了分工经济所必需的货币。

在一个供过于求的消费市场上,最终决定竞争胜负的是产业链的加总成本。假设生产同样的产品,在资本充裕的美国,资本成本是1个单位;在资本不足的中国,资本成本是5个单位。在劳动昂贵的美国,劳动成本是2.5个单位;在劳动过剩的中国,劳动成本是1个单位。就产业链加总后的总成本而言,在美国生产该产品的总成本是3.5个单位,在中国生产的总成本则是6个单位。显然,在美国生产该产品比在中国更有竞争力。但如果把劳动密集阶段转移到中国,总成本则可以进一步降低到2个单位。假设产品的销售价格不变,通过将产业链拆分进行布局后,产品的利润就会比将产业链全部集中在美国增加1.5个单位。通过将产业链拆分,实现全球分工的“中心国家”就会相对于其他“中心国家”更具竞争优势。

结果是,拥有资本比较优势的美国输出资本(产生商品贸易逆差),拥有劳动比较优势的中国输出劳动(产生商品贸易顺差),资本—劳动的空间分离塑造了一种人类历史上效率空前高的全球化。在这样的关系里,美国的竞争对手是其他也想输出资本的“发达国家”,而中国的竞争对手是其他也想输出劳动的“发展中国家”,美国和中国之间则是互补关系。增长的两阶段在中美两国之间的空间分工,构成了过去40余年全球化的主轴。中美两国也因此成为“全球化”进程中资本和劳动两个领域最大的赢家。

2、全球阶级分化

斯托尔珀—萨缪尔森定理从贸易的角度对全球化进程中资本与劳动的利益分配格局进行了具有开创性的分析。本章结合两阶段增长模型构建“中心—边缘”模型,从另一个角度对全球化及其阶级利益分化进行简洁的刻画,从而帮助理解国际竞争背后的政策逻辑。

所谓斯托尔珀—萨缪尔森定理(the StolperSamuelson theorem),简称S-S定理,是斯托尔珀和萨缪尔森在1941年发表的《保护主义与实际工资》一文中提出的一种关于关税对国内生产要素价格或国内收入分配的影响的理论。该定理证明了在实行保护主义的情况下,一种产品的相对价格上升,将导致该产品密集使用的生产要素实际报酬或实际价格提高,而另一种生产要素的实际报酬或实际价格下降。

在实体经济增长的过程中,随着经济全球化的推进,原来在一个国家内部完成的两阶段增长因产业链拆分开启全球布局,其中需要大量廉价资本来支撑的研发和创新环节(典型地区以硅谷为代表,典型企业以苹果为代表),会留在资本充裕的“中心国家”;而需要大量廉价劳动来支撑的制造和运营环节(典型地区以深圳为代表,典型企业以富士康为代表),就会被转移到劳动过剩的“边缘国家”。而在资本与劳动关系中发挥决定性作用的金融资本(典型地区以华尔街为代表,典型企业以高盛为代表),则成为顶层的利益俘获者。用公式表示如下:

Ri0-Ci0=Si0(硅谷:苹果)

Rik-Cik=Sik(深圳:富士康)

Ri0=∑nk=1δkRik(华尔街:高盛)

在全球化进程中,原来在一个“中心国家”(比如美国)内部与资本共同参与分工的劳动就会丧失议价权,在财富剩余分配中获得的比例就会受到抑制。如果“中心国家”劳动的性价比低于“边缘国家”的,“中心国家”的劳动就会在产业链上被边缘化,甚至最终被逐出分工体系。

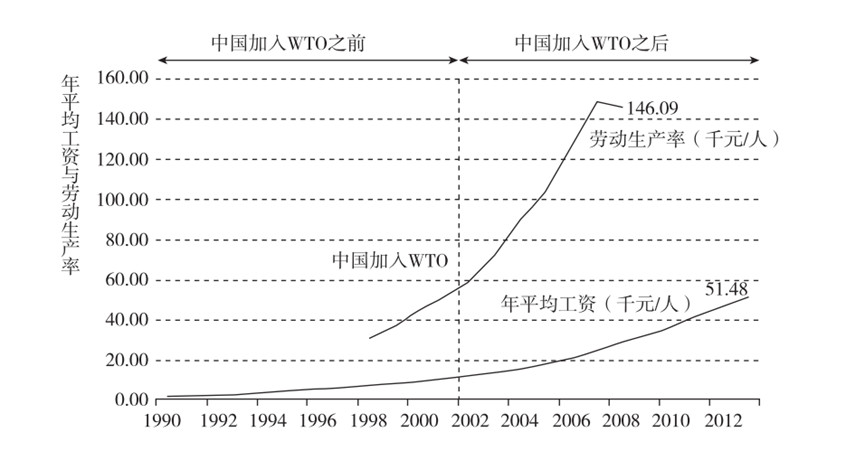

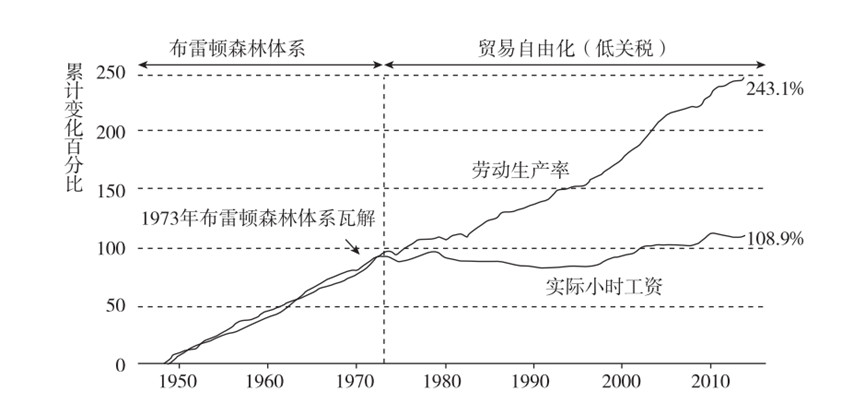

资本与劳动的多寡是由这两个变量的相互关系定义的:资本不足则意味着劳动过剩;资本过剩则意味着劳动不足。在布雷顿森林体系瓦解前,由于增长的两阶段基本上都发生在同一个国家,一国之内资本与劳动之间的矛盾是社会的主要矛盾。在布雷顿森林体系瓦解后,美元的全球化推动了产业的全球分工与布局,“边缘国家”的资本不断增加,使得这些国家中原本因资本短缺而过剩的劳动得以卷入全球分工,随着资本的大量涌入,“边缘国家”的就业率(城市化水平)不断上升,劳动会随之变得短缺,劳动的谈判能力随之提升,劳动收入和经济增长基本维持同步,如图2所示。而由于“边缘国家”源源不断的低成本劳动加入全球化的经济分工,“中心国家”的劳动收入随着劳动生产率同步提高的趋势终止,在社会财富增加值的分配中,劳动的分成比例不断下降,如图3所示。如果把全球看作一个统一的经济体,你就会发现劳动报酬增长与劳动生产率提高分离;资本则通过促使全球劳动之间展开竞争,实现了资本剩余的最大化。

全球化把世界划分为四个利益不同、交叉竞争的利益集团:

(1)“中心国家”的金融资本和高科技企业;

(2)“中心国家”的劳动密集型企业和工人;

(3)“边缘国家”的金融资本和高科技企业;

(4)“边缘国家”的劳动密集型企业和工人。

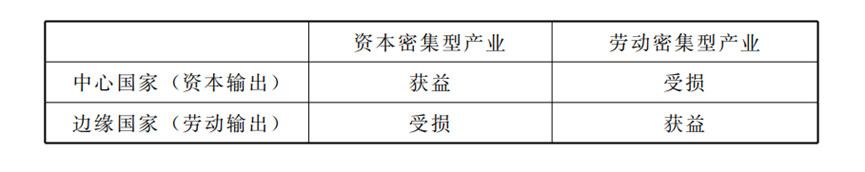

在全球化中受益最大的,是“中心国家”的金融资本和高科技企业,以及“边缘国家”的劳动密集型企业和工人,他们/它们是全球化的支持者;受损的则是“中心国家”的劳动密集型企业和工人,他们/它们是全球化的反对者;而“边缘国家”的金融资本和高科技企业,由于缺少资本,只能作为“中心国家”金融资本和高技术企业的延伸和附属。表1显示了在全球化进程中获益和受损的不同集团:

资本短缺使得拥有相对于劳动具有更高“兑换率”(贴现倍数)的资本的资本家(典型地区/企业:华尔街/高盛)在分配中又攫取了绝大部分的财富,成为全球化进程中的顶级获益阶层。相应地,美国处于全球财富食物链的顶端。

随着全球化的推进,“中心国家”劳动密集的制造环节开始大规模转移到“边缘国家”,凡是不能成功实现在全球配置资本与劳动的产业链都会被市场淘汰。资本密集阶段和劳动密集阶段的空间分离,使得“中心国家”内部代表资本阶层和劳动阶层的财富迅速分化,财富不断缩水的劳动阶层对坐拥巨大财富的资本阶层表达出越来越强烈的不满。风起云涌的反全球化、占领华尔街运动,就是这种不满的具体表达。

特朗普上台的深层次原因,正是基于在全球化进程中丧失就业机会的美国劳动者对美国金融和高科技集团产生的不满。特朗普上台后的政策——减税以吸引制造业回归,对中国产品加征关税,打击在全球化中获利的美国金融和高科技集团……都是围绕“重构美国在全球产业链中的实体经济”这一核心来设计的。

2019年香港发生乱象的根源,也在于这一地区的劳动密集型产业大量外移,导致劳动报酬长期停滞。而在全球化进程中获益的金融和房地产集团拉高当地消费成本的同时,特区政府没有通过类似于新加坡的保障性住房政策,对劳动者进行财富补偿。怎样重新获得在全球化中受损的香港劳动者的支持,是解决香港问题的核心。

3、百年变局

中美贸易冲突的根源,在于各自在全球化中受损的两个利益集团不再接受这样的财富分配模式和格局。

首先,美国在全球产业链中受损的一方,即被排除在分工之外的制造业和相关劳动不再接受这样的分配所导致的贫富分化,而华尔街也正逐渐开始脱离硅谷,加上中国作为劳动密集阶段的单一垄断者地位,导致美国的劳动者担心其会丧失对劳动的议价权。“复兴就业密集的实体经济”这一诉求逐渐成为一种政治选择。中国与美国之间的贸易冲突,本质上是“美国劳动”与“中国劳动+美国资本”之间的利益冲突。

但更重要的原因是,2008年以后中国成为资本大国的步伐加快。不断生成的金融资本开始推动中国经济进入全球收益链顶端的资本密集阶段,中国的高科技企业迅速成为国际市场的主要参与者。中国也开始出现资本过剩、劳动不足的现象。劳动密集型产业的外移,迫使中国企业向资本密集阶段升级。与其他市场规模较小的“中心国家”不同,可以依赖本土巨大消费市场的中国高科技企业对美国的金融—高科技企业也开始产生严重威胁,进而对美国依靠本土市场输出美元的经济模式产生冲击,这是过去百年来从未出现的地缘政治变化,美国在全球化中获益和受损的两个阶层在对华战略上达成空前的共识。这就是中美博弈远比当年美日贸易摩擦规模更大、影响范围更广的原因。

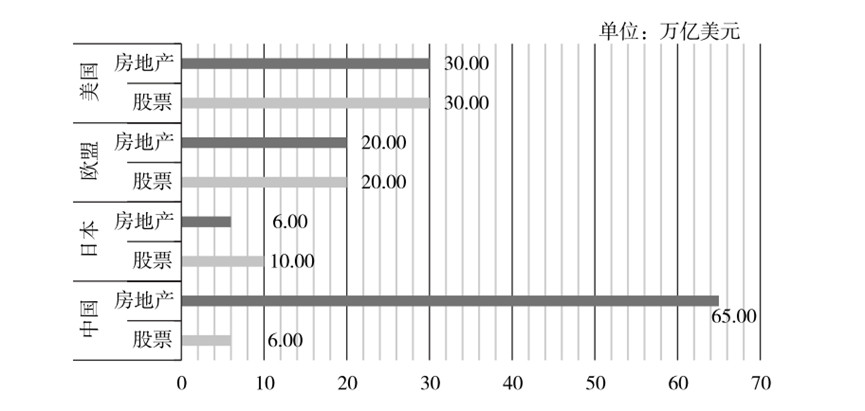

而导致中美产业分工断裂的主要原因,就是过去40余年在中国饱受非议的土地金融(更广为人知的名称是“土地财政”)。正是这个无心插柳形成的资本市场,出乎意料地解决了长期困扰中国社会分工和经济发展信用不足的问题。依靠土地金融,中国的资本市场一骑绝尘,在很短的时间内就超越了发达国家以传统股票市场为主的资本市场(见图4)。2008年中国顶着巨大压力出台的“四万亿”投资计划,无意间推动自身摆脱了过去必须依靠顺差“进口”美元才能创造货币的增长模式,出乎意料地进入了和“中心国家”一样的通过信用创造货币的时代。中国从改革开放前只能获取单一劳动利益的国家,变为可同时获取劳动和资本复合利益的国家。

注:关于中国房产总值的计算如下:房产总值=平均房价×总人口×平均住房面积。国家统计局数据显示,2018年商品房销售面积为171 654万平方米,商品房销售额为149 973亿元,则平均房价为每平方米8 737元。2018年城镇居民人均住房建筑面积为39平方米。据此计算,中国房产总值达到475万亿元。当然,上述计算方式可能存在高估的问题,主要原因就是使用2018年房产销售均价可能高估实际房产均价,因为存在的大量房产并非商品房。资料来源:陈见南.450万亿!中国房产市值超美国+欧盟+日本总和,股票市值却只有十分之一.

推行“一带一路”倡议和人民币国际化,成立亚投行,国内经济出现高杠杆、高房价以及劳动密集型产业衰落……这些无不显示出作为一个资本大国才有的特征。中国的土地金融拥有一个非常重要的特点:它是世界上唯一与美元周期脱钩的大型资本市场。特别是中国土地市场的资本估值(售租比)比世界上最强大的股票市场——美国股市的资本估值(市盈率)更高,泡沫更大。按照格雷欣法则,廉价的资本赋予了中国资本密集型企业更大的竞争优势。在如此短的时间内就拥有这样强大的资本市场,是现有的“中心国家”都不曾做到的。这就是美国在贸易摩擦中不断强调“竞争中性”的原因。在贸易谈判中,美国的一个关键诉求就是一定要切断中国政府(土地金融的核心角色)与高科技产业之间的联系。

正是中国成为资本创造大国的趋势,才动摇了已经维持百年的国际分工秩序。而土地金融创造的巨大资本,正是触发中国“百年变局”的深层次动力。一旦中国成为资本创造大国,劳动必然不足,产业就一定要升级到资本密集阶段。全球长期以来资本剥削劳动的财富分配模式就难以为继,富裕的“中心国家”就要让渡更多的利益给“边缘国家”。因此,阻止中国成为资本创造大国,让中国继续为资本提供劳动,是所有“中心国家”(特别是美国)的核心利益所在。

微信扫一扫,进入读者交流群

本文内容仅为作者个人观点,不代表网站立场。

请支持独立网站红色文化网,转载请注明文章链接----- https://www.hswh.org.cn/wzzx/xxhq/bm/2023-09-24/84028.html-红色文化网